고려아연 경영권 분쟁이 2라운드에 돌입했다.

영풍·MBK 파트너스가 고려아연 공개 매수가를 75만원에서 83만원으로 인상하면서 공개매수 마감일이 4일에서 14일로 열흘 연장됐다. 물량도 전액 매수하기로 하면서 공개매수 가격과 조건이 최윤범 고려아연 회장측과 동일해졌다. 고려아연 주식 보유자(주주) 입장에서는 어느 쪽 공개매수에 응하든 동일한 수익을 얻게 된 것이다. 이에 어느 쪽의 공개매수가 무산될 리스크가 높은가에 관심이 쏠리고 있다.

◆영풍 MBK, "공개매수가 75만→ 83만원에 주식 전량 매입"... 최윤범 회장측과 동일

4일 영풍 ·MBK는 공개매수 정정 신고서를 내고 고려아연 공개매수가를 최윤범 고려아연 회장 측과 동일한 83만원으로 10.7% 인상한다고 밝혔다. 4일 오후 현재 고려아연 주가는 77만 6000원이다.

앞서 66만원이던 공개매수가를 75만원으로 한 차례 인상한 데 이어 이번에 고려아연 측이 제시한 공개매수가 83만원과 같은 수준으로 매수가를 맞춘 것이다. 또 공개매수 청약 수량이 발행주식총수의 약 7%를 넘어야 사들이겠다고 한 조건을 삭제했다. 쉽게 말해 가격과 조건을 최윤범 고려아연 회장 측이 진행하는 공개매수와 동일하게 맞췄다.

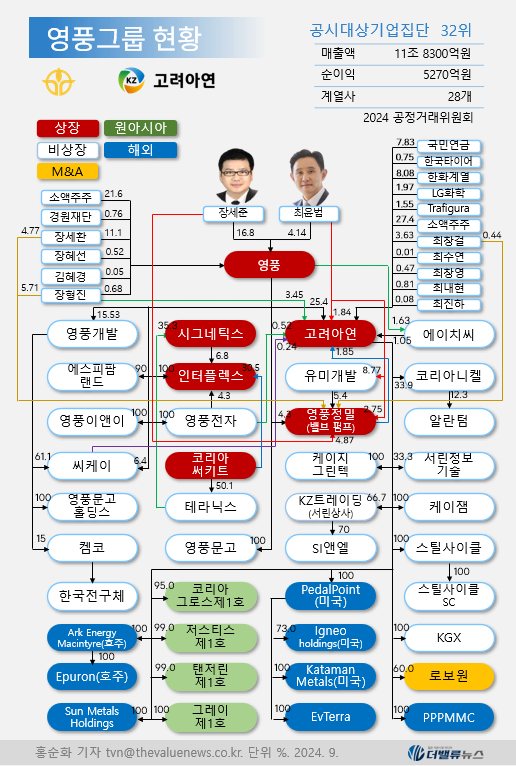

영풍그룹 현황과 지배구조. 2024. 9. 단위 %. [자료=금융감독원 전자공시]

영풍그룹 현황과 지배구조. 2024. 9. 단위 %. [자료=금융감독원 전자공시]

김광일 MBK 파트너스 부회장은 “위법성이 다분한 최 회장의 자사주 공개매수로 인해, 고려아연 최대주주인 MBK 파트너스와 영풍의 정당한 공개매수가 방해를 받았다”며 “시장에서 최 회장의 자사주 공개매수가 배임 등 법적리스크가 많고, 회사 및 남은 주주들에게 재무적 피해를 끼친다 점이 충분히 인식, 이해되기 위해선 아직 시간이 조금 더 필요하다고 생각해 조건을 변경하게 됐다”고 말했다.

김광일 부회장은 “이전 주당 75만원도 충분한 프리미엄으로 인식됐으나 주당 83만원과는 아무래도 가격 차이가 있는 바, 가격을 맞춤으로써 기존 투자자들의 부담을 덜어드리고자 했다”며 “무엇보다 1주가 들어오든, 300만주가 들어오든 모두 사들여서 반드시 고려아연의 기업 지배구조를 바로 세우고, 심각하게 훼손된 기업가치, 주주가치를 회복시키겠다”고 밝혔다.

인상된 고려아연 공개매수 가격 83만원은 상장 이래 역대 최고가 67만2000원 보다도 23.5% 높은 수준이며, 최초 공개매수일 이전 3개월 및 6개월간의 거래량가중평균가격(VWAP) (51만6735원, 49만8368원)에 각각 60.6%, 66.5%나 높은 프리미엄을 적용한 가격이다. 공개매수 직전 12일 종가 55만6000원보다 49.3% 높으며, 52주 종가기준 최고가인 55만7000원 대비 49.0%나 높은 값이다.

강성두 영풍 사장이 지난달 27일 오전 서울 프레스센터에서 진행된 '고려아연 주식 공개매수' 설명 기자간담회에서 발언하고 있다. [동영상= 더밸류뉴스]

강성두 영풍 사장이 지난달 27일 오전 서울 프레스센터에서 진행된 '고려아연 주식 공개매수' 설명 기자간담회에서 발언하고 있다. [동영상= 더밸류뉴스]

MBK 파트너스와 영풍의 고려아연 공개매수 최대 매수 수량은 3,024,881주(발행주식총수의 약 14.6%)이다. 청약 주식 수가 최대 매수 수량 미만일 경우에도 응모한 주식 전량을 매수하며, 최대 매수 수량을 초과하는 경우에는 최대 매수 수량만큼만 안분비례해 매수할 예정이다. MBK 파트너스과 영풍의 공개매수 사무 취급 증권사는 NH투자증권이다. 고려아연 주주와 영풍정밀 주주는 NH투자증권 영업점이나 홈페이지, 홈트레이딩시스템(HTS), 모바일트레이딩시스템(MTS) 등을 통해 10월 14일까지 공개매수에 응할 수 있다.

앞서 최윤범 회장 측은 베인캐피털과 함께 오는 23일까지 자사주 최대 372만6591주(18.0%)를 공개매수한다고 밝혔다. 공개매수가격은 83만원을 제시했고 물량을 전액 매입한다는 조건이다.

◆공개매수가격·조건 동일해지자 '공개매수 무산 리스크'에 관심 쏠려

이에 따라 영풍·MBK와 최윤범 고려아연 회장측의 '쩐의 전쟁'이 어떤 결말을 맺을 지에 관심이 쏠리고 있다.

양측의 공개매수 제안은 고려아연 주식 보유자(주주) 입장에서는 '이보다 더 좋을 수 없다'로 요약된다. 이번 공개매수에 응할 경우 고려아연 주주의 세금부담은 예상보다 낮은 것으로 확인됐다.

그런데 영풍·MBK측 공개매수에 응하든 최윤범 회장측 공개 매수에 응하든 수익은 동일하다.

남은 것은 어느 쪽의 공개매수 제안이 무산될 리스크가 더 높은가이다. 영풍·MBK는 고려아연 측의 자사주 매입 절차를 중단시켜달라는 가처분 신청을 법원에 냈고 이사진을 검찰에 배임 혐의로 고소한 상태다. 가처분 신청의 경우 고려아연의 자사주 매입은 배임이 되지 않는다는 판결이 나왔지만 형사 고소 건은 별개로 진행되고 있다. 혹시라도 고려아연 공개매수가 무산되고 고려아연 주가가 급락한다면 고려아연 주식 보유자는 수익을 얻지 못하게 된다.

IB업계의 한 관계자는 “최윤범 회장 측 자사주 공개매수는 배임 등을 이유로 한 법원의 결정이 남아 있는 등 불확실할 뿐만 아니라 자기주식 매수 한도를 넘어서는 위법한 자사주 취득 논란도 존재한다"는 입장을 밝혔다.

최윤범 고려아연 부회장이 지난 7월 31일 온산제련소가 있는 올산에서 진행된 창립 기념행사에서 경영 현황과 비전을 밝히고 있다. [사진=고려아연]

최윤범 고려아연 부회장이 지난 7월 31일 온산제련소가 있는 올산에서 진행된 창립 기념행사에서 경영 현황과 비전을 밝히고 있다. [사진=고려아연]

글로벌 독립 투자 리서치 플랫폼 스마트카르마는 지난 2일 보고서를 내고 “최윤범 회장의 자사주 공개매수가 가처분과 시세조종 이슈로 인한 불확실성(uncertainty)이 있다”고 지적했다. 스마트카르마는 "최 회장의 자사주 공개매수가 시세조종 의혹과 선관주의의무 위반 등 몇몇 법적으로 골치아픈 사항들로 엮여 있다(tangled up in some legal headaches)"며 "최 회장의 자사주 공개매수는 영풍의 새로운 가처분 결정 때까지 진행될 수 있으나, 가처분이 인용되면 자사주 공개매수를 중단시킬 수 있는 새로운 수준의 취소 리스크를 초래한다(if this injunction is granted, it poses a new level of cancellation risk that could halt the buyback)"고 분석했다.