[편집자주 : 버핏연구소는 전일 증권사 리포트 가운데 내용이 충실하고, 현재 주가와 목표 주가의 차이가 높은 종목을 제시한 곳을 선별해 ‘전일 베스트 리포트’를 제공합니다. 시간에 쫓기는 투자자 분들을 대신해 하루에도 숱하게 쏟아지는 증권사 보고서들을 꼼꼼하게 정리해 효과적인 성공 투자의 길을 안내하겠습니다]

[버핏연구소 정윤주 연구원] 12일 발표된 증권사 보고서 가운데 ‘베스트 리포트’는 신한금융투자 오경석 애널리스트의 ‘안정적 성장, 양호한 수주, 저평가 매력’이다.

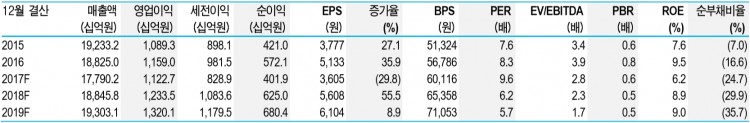

오경석 애널리스트는 이 보고서에서 현대건설(000720) 목표 주가 5만 4000원의 매수 의견을 제시했다. 13일 오전 11시 54분 현재 주가는 3만 6150원이다.

현대건설은 토목/환경사업, 건축/주택, 플랜트/전력, 기타부문으로 구분되는 사업부문을 영위하고 있는 기업이다.

[출처: 버핏연구소, 사업보고서]

다음은 보고서 요약.

- 4Q17 연결 매출액 5.2조원(-3.3% YoY, 이하 YoY), 영업이익 3,466억원 (-15.1%) 전망. 별도 부문별 매출액은 토목 6,834억원(-0.6%), 건축/ 주택 1.6조원(+3.6%), 플랜트/전력 7,089억원(-17.2%)으로 예상.

- 15년부터 이어진 분양 호조 덕에 주택 성장이 지속. 현대엔지니어링 매출액은 2.0조원(-3.0%) 전망. 일부 해외 현장들이 마무리에 접어들며 외형의 소폭 감소 예상.

- 상반기 악화됐던 해외 플랜트/전력 수익성은 점차 개선될 전망. 건축/주택 총이익률은 12% 내외에서 견조하게 유지될 것.

- 2018년 연결 신규 수주는 22조원(+5.5% YoY) 전망. 유가 상승에 따른 우호적인 발주 환경 조성이 수주 개선으로 이어질 것.

- 2018년 매출액 18.8조원(+5.9%), 영업이익은 1.2조원(+9.9%)이 예상. 15~16년 분양 호조와 GBC 착공으로 타 건설사보다 견조한 성장 시현할 것. 이익은 해외 원가율 하락으로 외형보다 빠른 개선세 기대.

[출처: 회사 자표, 신한금융투자 추정]

[ⓒ무단 전재 및 재배포 금지]